|

|

|

カテゴリ:M&A

杉本先生さんからのコメントにもありますように、欧州にも米国発金融恐慌の波が押し寄せています。英国でも金融機関の統廃合が進んでいます。 昨年、かなり入れ込んでブログ記事にしたオランダの旧ABNアムロ銀行の共同買収者であったベルギーのフォルティス銀が完全国有化になるという目にあってしまった。 ご参考 フォルティスは昨年のABNアムロ銀買収時点では日本のメガバンク並みの時価総額を誇っており、その勢いをオランダ全土に広げようとしていた(また保険と銀行業務の融合や排出権取引などで先行していた)。 しかし、今回のサブプライム渦で、大量の不良資産が発生し、せっかく買収したABNアムロ銀のオランダ資産を手放さざるを得なくなってしまった。 元々買収当時からやや背伸びしたようなコメントもあったため、やはりバブルの頂点を見極めるのは難しいということだろうか。 オランダではINGとともに2枚看板であった金融機関を買い戻しに成功したことになるのかな(ABNアムロは元をたどればあのオランダ東インド会社に当たる)。 RBS(ロイヤルバンクオブスコットランド)でも大規模増資に踏み切り(あのザ・チルドレン・インベストメントも購入したと言われている)、バークレイズ銀も日本の三井住友銀他から増資を仰いで資本増強を行ったりしている。 ここまでは金融面の話で、三井物産戦略研究所の寺島さん辺りに言わせると、マネーゲームや錬金術のボロが出たということになろうか。

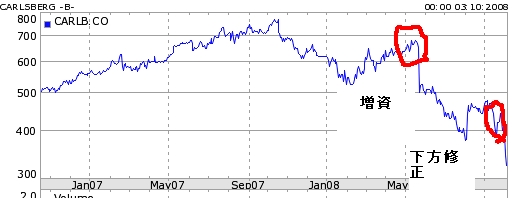

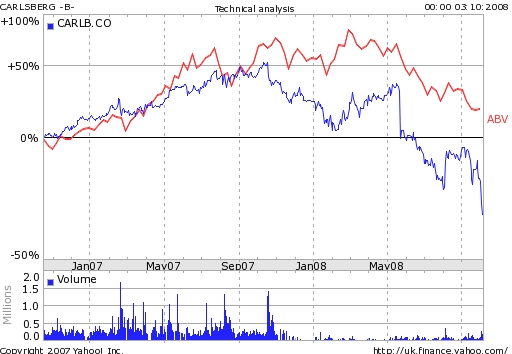

しかし、実体経済も限りなく怪しくなっている。 もう一つ欧州M&Aで入れ込んだ、カールスバーグだが、つい3日、同社のロシア事業の3Qの売れ行き見通しを下方修正してしまった。とたんに株価が5%も暴落した。奇しくも同社は英国のスコティッシュ&ニューカッスルを買収以来、株価低迷に悩まされており、実に1年で半減している。

同社はロシアでの合弁企業BBH(バルティック・ビバレッジ・ホールディングス、ロシアのビールシェア30%超を保有する)にかなりの比重がかかっている(営業利益ベースでおそらく半分以上)はずであり、かなり打撃をこうむりそうだ。 ロシアでは天候不順や原材料費の高騰などが重なったからという理由らしいが、中間決算では好調だったので意外な結果になってしまった。

インベブとの比較においてもその下落率はすさまじい。 一方のインベブのアンハイザーブッシュの買収やBHPのリオティントの買収もM&Aファイナンスの実行リスクが残っている。米国のシティグループは昨年12月、サブプライムで苦しんでいるときに融資証明していたM&Aファイナンスを違約金を払って謝絶した経緯がある。 BHPもインベブも足元業績が万全なものの自己資金で買収できない以上ファイナンスに頼らざるを得ない(BHPは株式交換ですが、交換後に旧リオ株主を中心に5兆円規模の自社株買いを行う予定で、その買取資金を銀行借り入れする予定である)。

米国のBail Out Plan(金融救済プラン)が実施されれば、不良債権の買取とともに銀行に追加損失発生が起こると、自己資本比率規制に引っかかる銀行は融資が出来なくなる。 日本でも98年ごろ実際に発生している。

UBS(投資銀行部門を大幅縮小)やドイツ銀、BNPパリバ辺りも要注目だ。意外なことにとレーダーの不祥事で7000億円もの損失を出したソシエテジェネラルは今こそM&Aの好機到来といったコメントを発している(BNPとの合併は絶対いやらしい)。

欧州銀行の今回の金融リスクは元々商業銀行中心だったものが、「にわか投資銀行熱」にうなされた結果苦しんでいるもの、と思う(米国は元々投資銀行だった)。商業銀行中心の邦銀は投資銀行リスクを最小限にとどめたほうがよいと思う。 みずほ銀行に預金したのに、みずほ証券が二束三文のサブプライム証券で大損失を出したので、みずほFGの全体の信用不安でみずほ銀行の預金取り付け騒ぎになる、なんてことは誰も想像していないから。 (また持論の繰り返しになってしまった、MUFGさんなら大丈夫かな?)

実体経済はウォール・ストリートとはまた別だ、というロジックはやはりおかしかった。過去に自己破産歴のある者がカードでしこたま買い物して、自動車ローンでミニバンを買って、きつくなったローンをホームエクイティローン(自宅担保で借り入れ資金使途制限なし)で30年レベルの返済にしてしまう(アメックスの買い物クレジットはせいぜい2年程度、自動車ローンはせいぜい5年程度のものを自宅担保ローンで20~30年に引き伸ばす)、なんて借金の先延ばしは健全な家計におかしいものであるともっと早く気づくべきだったかもしれない(こういったローン債権が売買されていた)。 こういったおかしな借り入れは日本では90年代半ばでなくなっていたはず。 銀行がこういったローンに慎重になれば、安心してカードを切れなくなるし、車も買えなくなる(既にトヨタも生産予測を下方修正しています)。

話がそれましたが、一時は米国経済を忘れさせる欧州経済の勢いが今後どうなるのか注目です。この地はロシア、東欧、中東、インドなど新興諸国マネーの出入りが活発だったので興味深かったのですが、どうでしょう。米国よりダイナミックに期待があった欧州経済の行方に注目です。

追記:フォルティスのベルギー部門はフランスの、「あの」BNPパリバが買収すると発表されました。日本の りそな は国有化されても誰も買い手がいなかったなあ。 お気に入りの記事を「いいね!」で応援しよう

Last updated

2008/10/07 01:07:47 AM

コメント(0) | コメントを書く

[M&A] カテゴリの最新記事

|