どっちがお得でしょう?

自分の頭でしっかり考えたい。

自分の頭で考える生活設計。

〇メール顧問会員のTさん(30代)

(相談:ライフプランニング)

2016.7.8、現状診断が終了しました。

いただいたメールで・・

「昨年・・会社で始まったDC制度は、

メリットしか無いように思えます。

加入したいですが、いいでしょうか?」

・・アドバイスを求められました。

( 「DCはメリットのみ♪ 本当にそうか?」から続く )

※どうも、ゴチャマゼになっている

ようです。

DC制度での「節税」については、

・「拠出(お金を積み立てる)」時と、

・「受け取り」時と、

しっかり区別して

自分で算数してみよう。

具体的な算数をして、

根拠を持って考え、判断しよう。

推奨する側は、良いことしか言わない。

(当たり前)

自分の頭で考えよう。

※で・・ 最も大切な視点が、

スッパリと抜け落ちています。

「DC制度ってどうなんだろう?

特にデメリットも無いようだし、

利用してもいいんじゃない?」

・・という、

小さなコップの中の議論に

終始しています。

推奨する側にとっては、

「非常に好ましいお客様」

になっています。

本人の文章からは、

「生活設計の視点」がまったく

見えてきません。

コップの外の状況も含めて

総合的に考える必要があります。

それが、生活設計。

Tさんの場合、コップの外に

どんな状況があるでしょう?

Tさんは・・

「2021年マイホーム取得」

を希望しています。この事実は重要。

メールをいただきました。

こんにちわ。

コメントありがとうございます。

マイホーム取得した場合の

ローン金利との比較が抜けていました。

恐らくそっちのが大きいですよね^^;

※生活設計的には・・

・住宅ローン返済中の人や、

・近い将来マイホーム取得する人、

・車を借金で買っている人、

・その他・・借金返済をしている人、

等々は、

学資保険や個人年金や終身保険

なんかで、のんびり積立てする

お金があったら、

借金返済を優先させた方が、

確実にお得な結果になります。

(当たり前)

今回のお話のDC(確定拠出年金)

だって、まったく同じことです。

なぜ、そうなるか?

『貯蓄利息<借金利息!』

・・だからです。(当たり前)

そもそも、

『貯蓄利息<借金利息!』・・だから、

銀行や保険会社は成り立っている。

それと定期預金なのに手数料がかかる

というのが意外でした。

もう一度DC制度の資料を確認してみます。

※DC制度を利用すると、

永遠に手数料をチビチビと

取られ続けます。 (当たり前)

だから金融業界が熱心に奨める。

チビチビと言っても、

定期預金金利よりは高い。

(当たり前)

拠出したお金を管理してもらったり、

運用してもらったりするから、

当然に料金が発生する。

(当たり前)

お金を拠出する期間だけでなく、

預けているだけの期間でさえも、

手数料を取られ続けます。

(もったいない・・)

だから、DCで定期預金をすれば、

確実に元本割れします。

(当たり前)

マイホーム取得した場合の

ローン金利の計算もしてみないといけない

と思いますが、

金利を見てみると10年固定以下と

15年固定以上で金利がかなり違うようです。

10年で払い終える事はできませんが、

10年固定で借りて、固定期間満了の際、

また10年固定の違うローンに乗り換え

というのがいいのでしょうか。

乗り換えも手数料がかかるようなので、

算数しないといけないと思いますが。

※住宅ローンは

どのようなものがいいか?・・は、

まだ先の話です。

第2子も含めた人生がこれから

どうなっていくか?

を、しっかり見極めてから・・。

今回のテーマはそこではない。

先走ってはいけない。

ひとつずつ、しっかり

咀嚼(そしゃく)していきたい。

「DCって、実際どうなの?」

を・・まず、しっかり考えたい。

本日のコメントも楽しみにしています。

よろしくお願い致します。

※TさんのDCの見通し (・・?)

拠出額:24万円/年(最大)

拠出期間:38年?

拠出金総額

24万円×38年=912万円

退職所得控除:2,060万円

定年退職金:1,200万円

退職所得控除の残

2,060-1,200=860(万円)

定年退職金の額は、

現状診断での本人記入額。

(意図的に少なく見ていないか?)

これが・・もし、1,200ではなく、

2,000だったりすると、

退職所得控除はほぼ無くなる。

つまり、

確定拠出年金で積み立てた

お金を受取るときには、

まともに所得税が課税される。

ずぅ~っと定期預金で積み立てて

きたお金が・・

(毎年の手数料で元本割れし)

最後にまとめておろすときには、

所得税が課税されます。

ウソみたいなホントの話に・・。

退職金の現実の額を、

しっかり確認したい。

「受取り時の税金の話」はここまで。

今度は、「拠出時、所得控除でお得♪」

・・は、本当にお得か?のお話。

※確定拠出年金 vs 住宅ローン繰上返済

毎年の24万円の置き場所によって、

私達の暮らしがどうなるか?

・・を、考えてみましょう。

1 確定拠出年金

毎年の拠出額24万円分が、

所得が無かったものとしてもらえる。

Tさんのケースでは、

所得税10%、住民税10%、

・・で、

計20%相当分が節税になります。

24万円×0.2=4.8万円/年

すごいですね、

元手24万円で4.8万円もゲット!

預貯金に比べてはるかにお得。

4.8万円×38年=182.4万円

すごい! 絶対にお得♪

元手912万円で182万円もゲット!

これはもう・・やった方がお得♪

ただ、コストのことを忘れずに。

拠出をしている間、

保管をしてもらっている間、

毎年手数料が引かれ続けます。

(ここが金融業界の儲けどころ)

ここだけを見れば、普通の

定期預金よりもはるかに劣ります。

その具体的な金額を、資料から

確認して計上する必要があります。

その分を182万円から引いて下さい。

2 住宅ローン繰上返済

同じお金・・毎年の24万円を、

住宅ローンの繰上げ返済に充てたら、

どのようなことになるでしょう?

《 住宅ローンの設定 》

・融資額:2,500万円

・金利:1.5%

(5年後で金利不明 仮設定)

・返済期間:38年

(同じ期間に設定 Tさんは30代前半)

・ローン利息総額:7,813,202円

シミュレーションで・・

毎年24万円を38年間

繰上げ返済した結果の利息総額は、

5,704,253円。

7,813,202-5,704,253=2,108,949

利息節約額は約210万円です。

元手912万円で210万円もゲット!

これはもう・・繰上返済した方がお得♪

210 - 182 = 28 (万円)

現実の生活では、こんなのんびり

したことをしていてはいけません。

年に24万円なんて少なすぎるし、

38年間もダラダラ払っていては

いけない。

生命保険に払うお金があったら、

学資保険に払うお金があったら、

個人年金に払うお金があったら、

終身保険に払うお金があったら、

確定拠出年金に払うお金があったら、

まとめて繰上げ返済した方が、

確実にお得。 (当たり前)

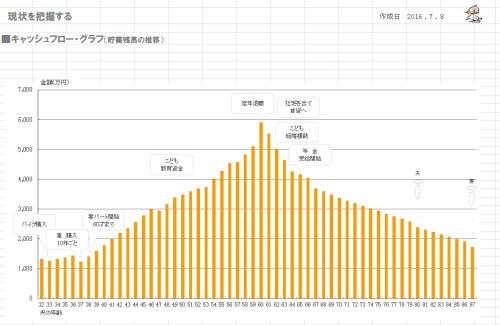

キャッシュフロー表で

人生全体の流れをケアしながら、

もっとダイナミックに100万円単位で

繰上げ返済を繰り返して、

10数年で完済してしまいたい。

そうすれば、ゲットできるお金は

100万円、200万円、程度ではなく、

もっともっと、大きなものになる。

(当たり前)

※「常識」や「制度」は業界が作っている。

しっかり、自分の頭で考えよう。

《 T家の概要 : 現状診断時点 》

家族 : 30代会社員の夫、

30代専業主婦の妻(後にパート)、

赤ちゃん ・・の3人家族。

相談 : 第2子。 マイホーム。 相続。

収入 : 収入 手取り

夫 567万円/年 449万円/年

妻

住居 : 社宅。(家賃:3万円)

貯蓄 : 1,241万円

借金 : なし。

生命保険料 : 0万円/年

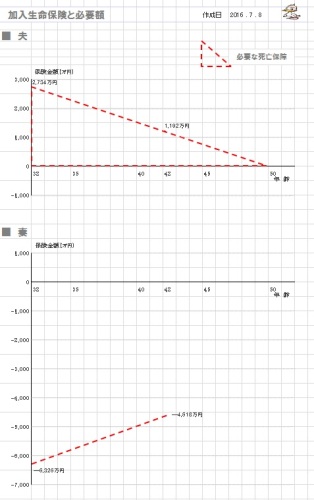

死亡保障必要額 検証結果 :

現時点 10年後

夫 2,734万円 1,192万円

妻-6,326万円 -4,618万円

「必要資金」から「手当可能資金」

を引いた結果なので、

マイナスは死亡保障不要ということ。

健全な家計であれば・・

「夫婦ともに死亡保障は不要」

という結論になるのが普通。

夫に長期間の必要額が発生して

いるのは、どこか変・・ということ。

確定拠出年金 vs 繰上げ返済

・・っと。

〇 商品販売をしない。

〇 しがらみを持たない。

誇りをもって、愚直に、

消費者側に立ち続けて15年目の

ファイナンシャル・プランナー事務所。

《 質問希望? 》 ブログ右「キーワード検索」をどうぞ。

「キーワード検索」に言葉 ⇒ 「このブログ内」 ⇒ 「検索」。

《 顧問会員希望? 》 「顧問会員って何?」で支援内容や

当事務所との関係を確認の上、右記へfpst@axel.ocn.ne.jp

メール顧問会員は、指定した月日のみに受付けます。